「同族間売買」のための不動産鑑定とはどんな状況?

同族間売買とは、ここでは特に法人とその代表者(役員)の間での取引を指します。

親族間売買(個人と個人)の間での取引は別ページに記載しています。

本来、売買契約は当事者間の合意によって成立しますので、契約がいくらで成立しようと何ら問題ありません。

しかし、同族間で不動産を譲渡する場合(同族間売買)には注意が必要です。

なぜなら、同族間売買は特別の事情が入りやすいため、税務署が租税回避がないか目を光らせているからです。

このように適正な時価で取引がなされたことを証明するために不動産鑑定が非常に有効です。

同族間売買のパターン

-

売主法人→買主個人(役員)に低額で譲渡

-

売主法人→時価で譲渡があったものみなされ、さらに差額は寄付金扱い(損金不算入)となります。

買主個人→譲渡価格と時価の差額は、役員賞与として処理されます。

-

売主個人(役員)→買主法人に低額で譲渡

-

売主個人→みなし譲渡課税(※)されます。

買主法人→時価との差額を受贈益として所得計上されます。

※みなし譲渡課税とは、時価で売買したものとみなして個人に所得税が課されることです。

-

売主同族法人→買主同族法人に低額で譲渡

-

売主法人→時価で譲渡があったものみなされ、さらに差額は寄付金扱い(損金不算入)となります。

買主法人→時価との差額を受贈益として所得計上されます。

-

売主個人(親族)→買主個人(親族)に低額で譲渡

-

親族間売買のページに記載してあります。

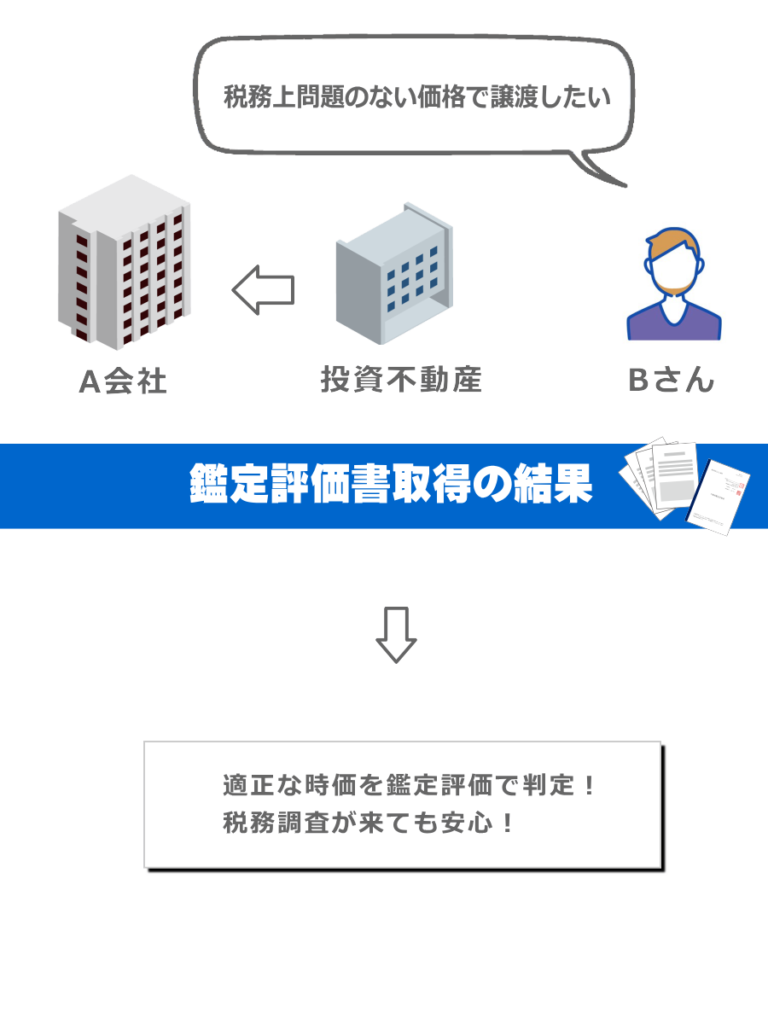

想定事例

A会社代表のBさんは、A会社に投資不動産を売却することにしました。

Bさんは、税務調査に備え、不動産鑑定を依頼することにしました。

不動産鑑定評価書を取得することにより、適正価格がわかり、A会社に売却することができました。

後日、税務調査が来ようと鑑定評価書があるので安心です。

同族間売買における不動産鑑定のメリット

①適正時価の把握

・そもそも不動産の適正な時価を知る事は非常に困難です。

不動産の資産価値がいくらなのかを把握するために有用です。

②税務調査対策

・税務署はプロの徴税屋さんです。

根拠がない同族間での取引価格は非常につつかれやすい所です。

不動産鑑定評価書があれば、安心して頂けます。

③不利益の回避

・税務署に低額譲渡だと判定されると、みなし譲渡課税や受贈益の所得計上等必ず不利益を被ります。

このようなことがないように、多少の費用はかかりますが不動産鑑定をすることをおすすめいたします。

不動産鑑定のお問い合わせ

不動産の価格または賃料でお困りの際は下記からお気軽にご相談ください。

当日または翌日中にメールで御連絡をいたします。